天风证券1月十大金股:浙数文化、江波龙、中际旭创

景气投资的困局和极致的风格摇摆

今年以来,在部分行业和部分时间里,景气投资似乎陷入了困局。 年初至今股价涨幅排在前 10 的行业中,预期困境反转(实际利润增速很差)的行 业相对比较多,而涨幅排在靠后的行业中,电新、军工、有色、医药属于利润增 速相对比较快的板块。 这些相对高增速的板块,除去 5-8 月有一波较为持续的超额收益以外,其他时间 都比较痛苦。(后文中我们会再重点讨论一下为什么是 5-8 月) 同时,四季度以来的几个月,市场风格出现了剧烈的轮动和转换。 先是 10 月计算机板块大涨 17% ,食品饮料大跌 22% ,相差接近 40% 。 再是 11 月房地产板块大涨 26% ,军工板块下跌 6% ,又相差超过 30% 。 那么,如何理解当前景气投资的困局和极致的风格摇摆?后续又需要怎样应对?

风险提示:宏观经济风险,国内外不可预测事件风险,业绩不达预期风险等。

天风宏观

风险定价-复苏交易主线行业的拥挤度状态——12 月第 5 周资产配置报告

12 月第 4 周各类资产表现:

12 月第 4 周,美股指数涨跌互现。Wind 全 A 下跌 4.27%,量能明显下 降,日均成交额下跌至 6431.69 亿元。30 个一级行业中仅消费者服务实 现上涨,除此之外传媒和食品饮料表现相对靠前;电子、电力设备及新能 源、钢铁和建筑等表现靠后。信用债指数小幅上涨 0.30%,国债指数上涨 0.37%。

12 月第 5 周各大类资产性价比和交易机会评估:

权益——复苏交易主线行业的拥挤度上升速度开始放缓

债券——债市交易拥挤度开始低位反弹,本轮调整或接近尾声

商品——美油库存下降速度超预期,油价开始反弹

汇率——日央行意外调整 YCC 上限影响全球流动性

海外——核心 PCE 回落但难改联储的两难局面

风险提示:出现致死率提升的新冠变种;经济复苏斜率不及预期;货币政 策超预期收紧

展开全文

固定收益

从票息为王到流动性为主——2023 年度债券市场展望

空间不好判断,时间可以衡量:2023 年总体宏观环境是稳增长重回中心而 基本面逐步弱复苏的一年。对于债券市场而言,需要合理把握宏观重心和 节奏。

基于稳增长的明确诉求,虽然微观主体资产负债表依然压力重重,但是 2023 可能是资产负债表修复的开始,企业和居民的资产负债表修复必然需 要宏观政策支持,需要关注货币、信用和财政新的组合形态。考虑到财政 加力提效,政策性金融加大融资支持,货币精准有力,而且还要保持人民 币汇率基本稳定和金融稳定,我们预计 2023 年宽财政和宽信用比 2022 年 更有力度,但是宽货币力度则未必显著大于 2022 年。需要注意 2023 年可 能降息周期趋于结束。流动性高于合理充裕的状态会回归合理充裕甚至不 排除再度收敛的可能。资产荒的结构状态可能也会有所改变。 纲举目张,政策组合变化自然会带来总体债市环境的变化, 2023 年债市仍 需 要注意流动性收敛压力和或有利率风险。这个风险不是因为经济大幅改 善,而是因为总体政策重心和组合的边际变化。 展望明年资金利率走势,预计还是接近 7 天 OMO 政策利率中枢 2% 。由此, 我们认为 2023 年十年国债的区间可能在 2.75%-3.15% 。 对于节奏,我们认为 2023 年有两种可能性: 其一,全年在疫情和基本面困扰下,政策只是增加节奏扰动,债市继续呈 现宽幅波动的行情。 其二,相对较早地走出疫情,资产负债表修复开始,基本面总体依然偏弱, 市场可以展开阶段性交易,此后经济逐步走上修复路径,货币政策有所收 敛,带来债市进一步承压和调整。 信用跟着利率走,在利率仍然总体偏低的位置上考虑信用票息自然会有问 题。信用定价中,所谓溢价实质上是流动性溢价的反映,所以在锚定票息 和估值时,只有宏观流动性稳定,才能考虑分位数和所谓合理估值。否则, 就只能逐步接受去溢价或者说流动性补偿的过程。 理 财的总体影响就是增加波动,会改变一些溢价,但不主导方向。但毕竟 往 2023 年展望,利率风险和流动性收敛的压力都还在。所以策略上不能过 于突出分位数和利差,反而需要更加留意组合流动性。 至于信用风险,我们认为 2023 年总体会有所收敛。市场可能会担心,因为 信用配置能力受损,带来总体信用压力,甚至可能带来信用风险的进一步 放大。实际上,供需之间,仍然有平衡的基础,往明年展望,有可能城投 信用债融资还是不放量,叠加专项债、政策性金融工具和开放性信贷支持, 城投至少还可以兜住公募债不违约的底线。至于地产债,按照政策表述, 目前可以审慎乐观,因为保龙头的意味很明显。宏观上既然是资产负债表 修复的开始,微观上信用风险就有收敛的基础。 所以 2023 年的信用问题,违约风险不是重心,流动性补偿才是重点。 总体展望债券曲线可能还是偏平,年初布局考虑哑铃型,长端博弈交易性 机 会同时也是组合流动性的保障,短端兼顾票息,组合久期建议低于历史 中位数。

风险提示:疫情形势超预期变化,货币政策收紧,财政力度不及预期

金融工程

行业流动性跟踪周报:近期行业流动性变化情况

ETF 资金流入板块

截至 2022-12-23,上周有 307 只 ETF 存在资金净流入,有 185 只 ETF 存在 资金净流出。分类别资金流动来看,上周资金净流入靠前的类别有: A 股 宽基为 217.38 亿元、债券为 27.45 亿元、国际宽基为 23.63 亿元等等;上 周资金净流出靠前的类别有:医药为 -18.31 亿元、消费为 -6.05 亿元、 H 股 宽基为 -1.21 亿元等等。

北向资金流入行业

上周北向资金净流入较多的行业为:食品饮料为 60.07 亿元、医药为 15.41 亿元、消费者服务为 8.46 亿元等等;上周资金净流出较多的行业为:电子 为 -20.68 亿元、基础化工为 -9.81 亿元、电力设备及新能源为 -8.55 亿元等 等。

权益类基金增量资金行业分布

我们对已完成募集未成立、正在募集和即将募集的权益类基金进行了统计。 随着基金的成立和建仓,预计给部分行业带来较大增量资金,如:电力设 备及新能源行业为 62 亿元、电子行业为 35 亿元、医药行业为 26 亿元、 食品饮料行业为 23 亿元等等。

融资融券跟踪

上周沪深两市融资融券余额为 15466 亿元,周度环比增速达到了-1.26%。 融资买入额为 2067 亿元,融券卖出额为 236 亿元,净买入额为 1831 亿元。 其中融资买入金额较多的行业为:医药为 326.79 亿元、电子为 153.90 亿 元、电力设备及新能源为 134.05 亿元等等;融券卖出金额较多的行业为: 电子为 27.08 亿元、医药为 26.93 亿元、电力设备及新能源为 25.32 亿元等 等。

股票回购资金行业分布

上周 A 股股票实施回购金额为 10.66 亿元,预计市场最多还有 460.88 亿元 股票回购金额。其中实施金额较多的行业为:食品饮料为 2.21 亿元、商贸 零售为 1.54 亿元、基础化工为 1.43 亿元等等。接下来预计股票回购金额较 多的行业为:基础化工为 46.78 亿元、机械为 46.32 亿元、医药为 39.56 亿 元等等。

产业资本增减持行业分布

上周产业资本增持 15.83 亿元,减持 82.23 亿元,净减持 66.40 亿元。其中 增持金额较多的行业为:综合为 4.18 亿元、建筑为 4.12 亿元、煤炭为 1.30 亿元等等;减持金额较多的行业为:机械为 13.77 亿元、医药为 12.12 亿 元、计算机为 9.92 亿元等等。

风险提示:本报告为市场统计,不构成投资建议。

传媒

1月金股:浙数文化

公司发布 2022 年三季度报。

2022 年第三季度公司实现营收 15.04 亿元, 同比增加 96.96%,主要系子公司加大业务拓展,相应销售收入增加;归母 净利润 1.25 亿元,同比减少 31.66%,主要系公司及子公司持有的交易性金 融资产公允价值变动;扣非归母净利润为 1.73 亿元,同比增加 29.36%。 在线社交业务继续增长,数字科技借力省级平台未来可期 22 年以来,子公司边锋网络积极探索在线社交业务,逐渐从单一类型产品 公司逐步发展成为具有涉及社交等板块的多元化产品矩阵公司,创新性的 进军垂直场景市场,与传统头部社交企业形成差异优化竞争。公司在传统 游戏业务保持稳定的情况下,在线社交业务带动总体营业收入弹性增长。 数字科技方面,北京益园四季青数据中心建设顺利推进,机柜数量稳步增 长。浙江大数据交易中心股权结构进一步优化,借力省级平台产业资源进 一步集聚,有望共同推动大数据业务的可持续发展,公司数字科技业务未 来可期。

公司财务状况良好,账上资金充裕

在线社交业务增量叠加 IDC 业务贡献,22 年年初至 Q3 报告期末,公司营 业收入同比增长 75.74%达到 3

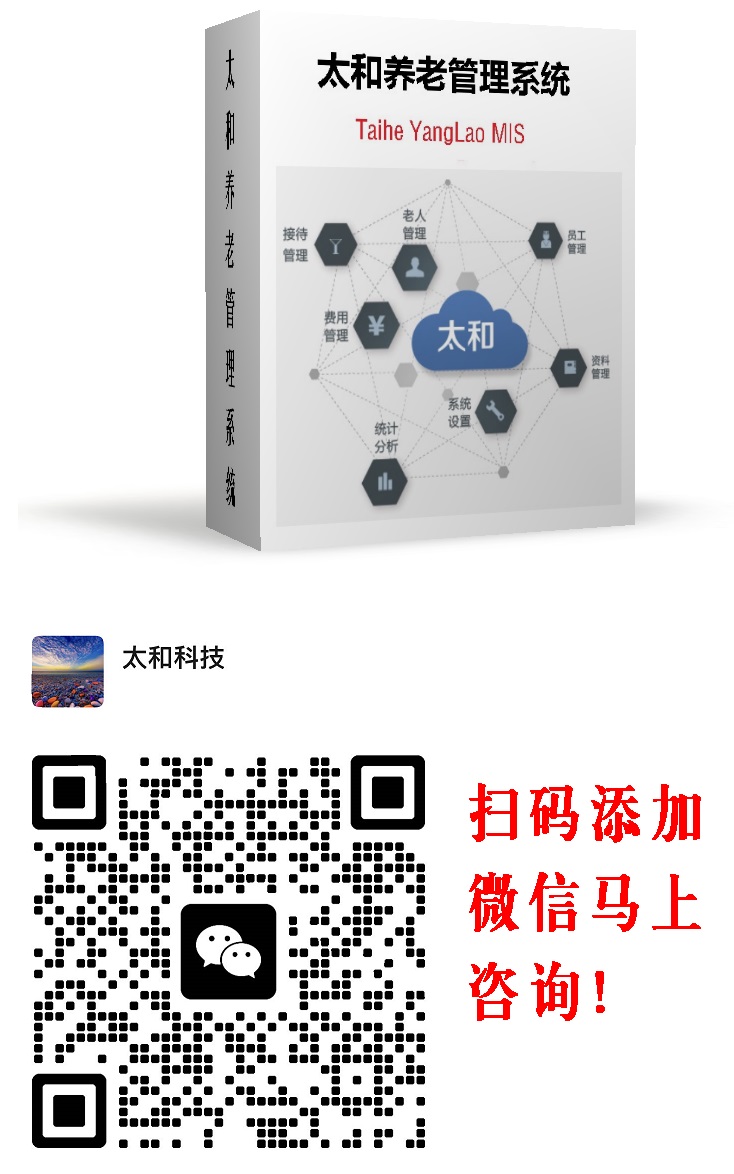

扫码加微信详细咨询太和智慧养老产品和平台服务!

版权声明: ---------------------------------------------------------------

所有信息来源于互联网,本文的版权归原作者所有,不代表本网观点和立场。

本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 81480447@qq.com 举报,一经查实,本站将立刻删除。

扫码加微信详细咨询太和智慧养老产品和平台服务!

- 骁骑校尉是何职相当于现在

- 关于红楼梦中贾母?《红楼

- 明朝朱棣的皇后 叫什么

- 包青天是哪个朝代的人?黄

- 关于小说《大唐双龙传》中

- 非洲原始部落女人?非洲原

- 消逝的光芒有那些武器?蛊

- 魏襄王为什么又叫叫梁襄王

- 世界上最瘦的人叫什么?世

- 我需要所有的天体海滩的名

- 唐朝徐敬业为什么那么快兵

- 我想知道~程咬金有什么封

- 恐龙的历史资料?关于恐龙

- 天龙八部 阿朱和阿紫名字

- 求纳兰容若的爱情词?纳兰

- 霍去病怎么死的?崇信县嘉

- 蒙古人 歌词?蒙古人为什

- 《武林外史》中沈浪到底喜

- 世界上肌肉最强壮的人,身

- 楚国太子横是谁的儿子?楚

- 一阳指,六脉神剑和弹指神

- 关云长刮骨疗毒吕子明白衣

- 碧血书香梦 电视剧哪集吴

- 列宁的生平简介?秃发树机

- 汤显祖为何创作《牡丹亭》

- 巴黎 埃菲尔铁塔(简介)

- 琅琊榜里面的聂铎怎么变怪

- 刘备陵的刘备墓地之争?刘

- 为何在广西发现的建文帝墓

- 《鬼吹灯之黄皮子坟》结局

- 成也萧河败也萧何说的是谁

- 乌孜别克族饮食习俗及禁忌

- 琅琊榜中当年长公主是怎么

- 历史上明智光秀为什么背叛

- 魏襄王魏嗣是明君吗?魏国

- 历史上真实的“反清复明”

- 《西游记前传》牛魔王的来

- 大禹治水是民间传说,还是

- 刘邦手下大将谁最厉害 刘

- 米隆老爹的简介?法那斯米

评论

已有 0 条评论

推荐养老院

- 曹县江山名郡社区养老服务中心

- 东明丹枫护理院

- 广饶县乐安街道敬老院

- 国昌怡心园医养健康产业(山东)有

- 蒙阴县托福老年养护院

- 烟台莱山秀林老年福利服务中心

- 【阿尔兹海默症】北京朝阳区

- 【阿尔兹海默症】北京朝阳区东坝福寿

- 【阿尔兹海默症】北京大兴亦

- 【阿尔兹海默症】北京丰台区诚和敬养

- 【阿尔兹海默症】北京丰台区椿萱茂老

- 【阿尔兹海默症】北京丰台区青塔椿萱

- 【阿尔兹海默症】北京海淀区百望山椿

- 【阿尔兹海默症】北京海淀区朗诗常青

- 【阿尔兹海默症】北京海淀区龙岗路朗

- 【阿尔兹海默症】北京海淀区西山椿萱

- 【阿尔兹海默症】北京市通州

- 【阿尔兹海默症】北京市通州区诚和敬

- 【阿尔兹海默症】北京延庆区儆堂集养

- 【阿尔兹海默症】南京鼓楼区康悦坊五

- 不限

- 东城

- 西城

- 崇文

- 宣武

- 朝阳

- 丰台

- 石景山

- 海淀

- 门头沟

- 房山

- 通州

- 顺义

- 昌平

- 大兴

- 怀柔

- 平谷

- 延庆

- 密云

- 不限

- 500以下

- 500-1000

- 1000-2000

- 2000-3000

- 3000-5000

- 5000以上

- 不限

- 自理

- 半自理

- 全护理

- 特护

姓名:

年龄:

电话:

全国城市养老院

- 黑河老年公寓养老院汇总表

- 惠州老年公寓养老院汇总表

- 泰州老年公寓养老院汇总表

- 晋城老年公寓养老院汇总表

- 杭州老年公寓养老院汇总表

- 牡丹江老年公寓养老院汇总表

- 贺州老年公寓养老院汇总表

- 高雄老年公寓养老院汇总表

- 九江老年公寓养老院汇总表

- 芜湖老年公寓养老院汇总表

- 漯河老年公寓养老院汇总表

- 漳州老年公寓养老院汇总表

- 金门老年公寓养老院汇总表

- 玉溪老年公寓养老院汇总表

- 宜兰老年公寓养老院汇总表

- 直辖行政单位老年公寓养老院汇总表

- 唐山老年公寓养老院汇总表

- 周口老年公寓养老院汇总表

- 晋中老年公寓养老院汇总表

- 南通老年公寓养老院汇总表

- 汕头老年公寓养老院汇总表

- 廊坊老年公寓养老院汇总表

- 昭通老年公寓养老院汇总表

- 昆明老年公寓养老院汇总表

- 临夏老年公寓养老院汇总表

- 衢州老年公寓养老院汇总表

- 赤峰老年公寓养老院汇总表

- 白银老年公寓养老院汇总表

- 喀什老年公寓养老院汇总表

- 昌吉老年公寓养老院汇总表

- 博尔塔拉老年公寓养老院汇总表

- 防城港老年公寓养老院汇总表

- 宜昌老年公寓养老院汇总表

- 贵港老年公寓养老院汇总表

- 邯郸老年公寓养老院汇总表

- 西宁老年公寓养老院汇总表

- 揭阳老年公寓养老院汇总表

- 桃园老年公寓养老院汇总表

- 北海老年公寓养老院汇总表

- 泸州老年公寓养老院汇总表

- 遵义老年公寓养老院汇总表

- 林芝老年公寓养老院汇总表

- 鄂州老年公寓养老院汇总表

- 渭南老年公寓养老院汇总表

- 亳州老年公寓养老院汇总表

- 安顺老年公寓养老院汇总表

- 台南老年公寓养老院汇总表

- 迪庆老年公寓养老院汇总表

- 咸阳老年公寓养老院汇总表

- 龙岩老年公寓养老院汇总表