广发基金张亚辉:触目横斜千万朵,赏心只有三两

导读:

“做投资,要有平常心、耐心、勇气和坚韧。”

“《孙子兵法》中有一句话,其疾如风,其徐如林,侵略如火,不动如山。”

“要懂得取舍,不能既要又要还要。触目横斜千万朵,赏心只有两三枝。”

“把投资看得平淡一点,对得失不要看得那么重。总想着赚钱,往往很难赚到大钱。”

白净的瓜子脸,一头柔顺的披肩长发,张亚辉有着江南水乡女子的温婉气质,平素说话时柔声细语,当聊起投资话题,又给人多一分多年市场历练后的淡定与从容。

“她看着柔弱,实则内里坚韧,抗压能力特别强。几次碰到市场的大风大浪,她都情绪淡定,决策果断。”谈起张亚辉,一位相熟的圈内人士如此评价道。

初春的一个下午,我们与张亚辉聊了两个多小时,聊十几年的从业经历,纯债、可转债、股票市场的变化,以及如何利用不同资产的周期性,构建出波动较低、收益还不错的绝对收益组合。

通过和张亚辉的访谈,我们认为她的绝对收益能力主要来自几个方面:

(1)善于把握主要矛盾的资产配置能力。在大类资产配置上,张亚辉强调实战性,能够抓住市场的主要矛盾。她的资产配置框架,不是照搬美林投资时钟,而是找到不同阶段的核心因素,再通过大类资产配置抓住机会规避风险。

(2)涵盖纯债、转债、股票等多资产的投资能力。张亚辉的投资生涯始于纯债投资,随后逐步在可转债、股票投资方面积累认知。这让她的投资具有良好的宏观视野,收益不依赖于单一资产。

在投资框架上,张亚辉把最重要的三大因素:胜率、赔率、频率进行结合。她认为,胜率是确定性的核心,确定性研究是对抗盲目下注的唯一办法;赔率则是在胜率基础上,对估值的把握,其决定了持仓的最终比例;而频率是交易频次,长期来看,频繁的短线交易并不能给组合带来正向贡献,不应过分追求短线交易,应追求高胜率和高赔率。

谈及对投资的认知,张亚辉认为,行业是复杂的、股票是多变的,市场更是扑朔迷离的。只有透过现象看本质,把握研究的本质,方能看清真相。

从纯债、转债到权益的

绝对收益进阶之路

朱昂:能否先谈谈你的从业经历?

张亚辉 我的职业经历比较简单。一开始在银行工作了一年多,2005年到了兴全基金,主要负责债券交易,包括协助基金经理规划头寸、安排交易等,慢慢积累了对债券的认知。与权益投资相比,债券资产的定价与宏观因子关系密切,这让我对流动性、杠杆和央行的货币政策等都有了深刻的认识。

2012年,我转到专户投资部,一开始做纯债投资,随后陆续涉足可转债和股票管理。2015年,我接管了可转债和保本两只公募基金,这段经历让我深刻认识到相对收益账户和绝对收益账户的差异,并在实战中逐步建立了对债券、可转债、股票等不同资产配置的更深的认知。

展开全文

2019年,我加入广发基金,在专户投资部管理股债混合型产品,从股票、可转债、债券等不同资产之间寻找机会。

朱昂:你是从债券投资进入绝对收益领域的,能否谈谈这个转换当时有没有带来挑战?

张亚辉 现在回过头看,过去十几年里经历过几次工作岗位的转换,管理的资产从纯债、可转债,再到股票,看似机缘巧合,其实也是一种必然。

2011年,我在专户部做债券投资。一开始是纯债投资,2012年底开始管理可转债等含权账户。当时,A股市场持续回调,很多转债跌破百元面值,有些AAA国有企业的转债不到三年到期,潜在年化收益率超过4%,具有较好的性价比。

不过,在后来的组合管理中,我们还是遇到了一些挑战。我们是在2012年底买的转债,价格已经很便宜,但不巧的是,转年就遇到了2013年6月的“钱荒”事件,转债价格进一步下跌。当时,我们的组合放了杠杆,“钱荒”时期的资金面比较紧张,回购利率大幅走高,因此融资成本也在变高。那段时间,我们面临着非常大的压力。

庆幸的是,公司对资产的周期波动理解很深刻,也很有战略定力,认为产品的定位是三年周期,中间的波动只是一个扰动,果不其然,2014年下半年市场迎来了大牛市,这批可转债专户都获得了很好的收益。

朱昂:你来了广发基金后,有什么新的改变?

张亚辉 我觉得,在两方面有明显的进步和提升。

一是进一步丰富了视野。这个平台的研究覆盖了港股、美股、美债、国内等不同市场,对产业链、公司研究方面做得比较细致。我特别喜欢听投研团队的深度报告,每次听完都觉得受益匪浅。

在投资团队中,不同基金经理的风格非常多元,每一类风格都有做得比较好的基金经理。和投研团队一起讨论,既帮助我拓宽了视野,也在某些领域建立了深度的认知。

二是在快节奏中懂得了取舍。广发基金的投研团队非常勤奋,在不同资产、不同行业、不同公司方面,都能提供全面又及时的研究服务。但要做好投资这件事,不仅要“做加法”(学习新技术、新产业),也要“做减法”,要从纷繁复杂的信息中找到主要矛盾,有所取舍。

这些年,我适应了快节奏的工作,也学会了取舍,在有限的时间精力中,把握影响资产的主要矛盾,把重点投资的几个行业、公司研究透彻。

资产配置要把握模糊的正确

朱昂:从专注转债扩展到全市场投资,你是如何建立对不同资产认知的?

张亚辉 我入行时做债券交易,天然更关注宏观问题。之后做转债,开始关注转债的定价。后来,投资组合涉及股票,我又开始学习股票投资。

2015年,是可转债的牛市,很多转债强制赎回。2016、2017年,转债发行收缩,可转债投资面临“可投品种不多、性价比不高”的尴尬局面。后来,我决定把主要精力放在权益上。就这样,我慢慢熟悉了纯债、可转债和股票,积累了自己的认知,并学会在三者之间进行比较。

管理股混多资产组合时,我们首先面临的是对不同的资产进行定价,并由此决定三者的配比。债券考验的是对宏观的定价,股票是对微观主体价值的定价,而转债是股债结合品。那股票和债券的性价比谁更好?美林时钟试图回答这个问题,比如什么时间、什么样的资产更有利。

对我来说,大类资产配置首先是基于自上而下的分析,把握模糊的正确。例如,站在年初展望2023年,我们会认为今年的权益市场大概率比去年好。从大方向看,国内经济维持稳增长预期,通胀低于预期,货币维持宽松预期,信用扩张预期升温。不确定的是海外因素,比如俄乌冲突、美国加息会否超预期。这种宏观组合对权益资产还是比较友好的。

在经济复苏初期,是弱复苏还是强复苏,对配置的方向会有影响。在这个过程中,我们需要紧密跟踪宏观数据的变化,如GDP、CPI、资金流向等等。如果中长期贷款、社融数据和房地产复苏都能得到验证,那么经济复苏链条的投资机会值得关注。

第二点是定量层面的客观分析。我会做股债性价比,十年期国债跟股息率的比较。例如,不考虑企业的未来增长,只看每年的分红收入,就比持有国债的性价比还要好,这说明股票的估值至少已到相对底部的阶段。

总的来说,宏观因素与定量因素相结合,是我做大类资产的基本框架。

朱昂:对不同资产的趋势进行预判是比较难的事情,你是如何提升自己的胜率?

张亚辉 还是要回到前面说的“模糊的正确”,要基于不同的市场环境,抓住主要矛盾。

我们以今年的市场为例,市场的主要矛盾是经济复苏力度,论证复苏力度的指标之一是中长期贷款(社融数据中包括票据融资,可能有一些扰动),如果中长期贷款持续往好的方向走,我们基本能大概率判断经济在稳步复苏。

名义利率主要是看通胀指标,如果通胀不出现快速上行,利率大概率会在相对低位。股票权益是未来盈利的再贴现,当分子端和分母端都比较好,对权益资产就比较友好。

近几年,我们处在相对比较低的利率市场环境,未来是否存在跳升空间?我认为很难。因此,我把债券作为现金替代品,不用杠杆,不做信用下沉,买一些利率债和高评级信用债,赚确定性较高的钱。

朱昂:在个股的挑选上,你是怎么做的?

张亚辉 我会更多地发挥自己在大类资产配置的能力,先自上而下看权益资产是否可为,再自下而上找受益的板块。

选板块要看宏观环境、产业政策、板块估值、交易拥挤度等因素。选好重点板块后,再从里面挑个股。我在挑选时会优先考虑龙头,“龙头”的含义是市场挑选出来的、基本面比较好的公司。通常而言,这类公司被研究得比较透彻,估值往往不会很便宜。

当然,也有例外情况,比如周期性行业,已经跌了很多,还是能找到估值还在底部的龙头公司,之后再对未来的盈利进行预测。比如,经济处于向上的增长周期,周期股会受益。如果周期还在底部,我们其实很难对盈利做出精准预测,只能大致判断经济怎么样、板块产能情况、库存情况大致是什么位置等等。

超额收益主要来自资产配置

朱昂:前面聊了资产配置的框架,具体到组合构建,你是怎么做的?

张亚辉 我现在管理的基本都是绝对收益账户,这类产品的仓位管理很重要。对于一个新账户来说,我会先定仓位情况,再看确定性,比如预估资产的最低配置水平,把风险控制放在第一位。假设极端情况下跌15%,这部分资产给多少仓位?我会根据自己的回撤控制目标再做资产配置分配。

朱昂:从归因分析来看,你的超

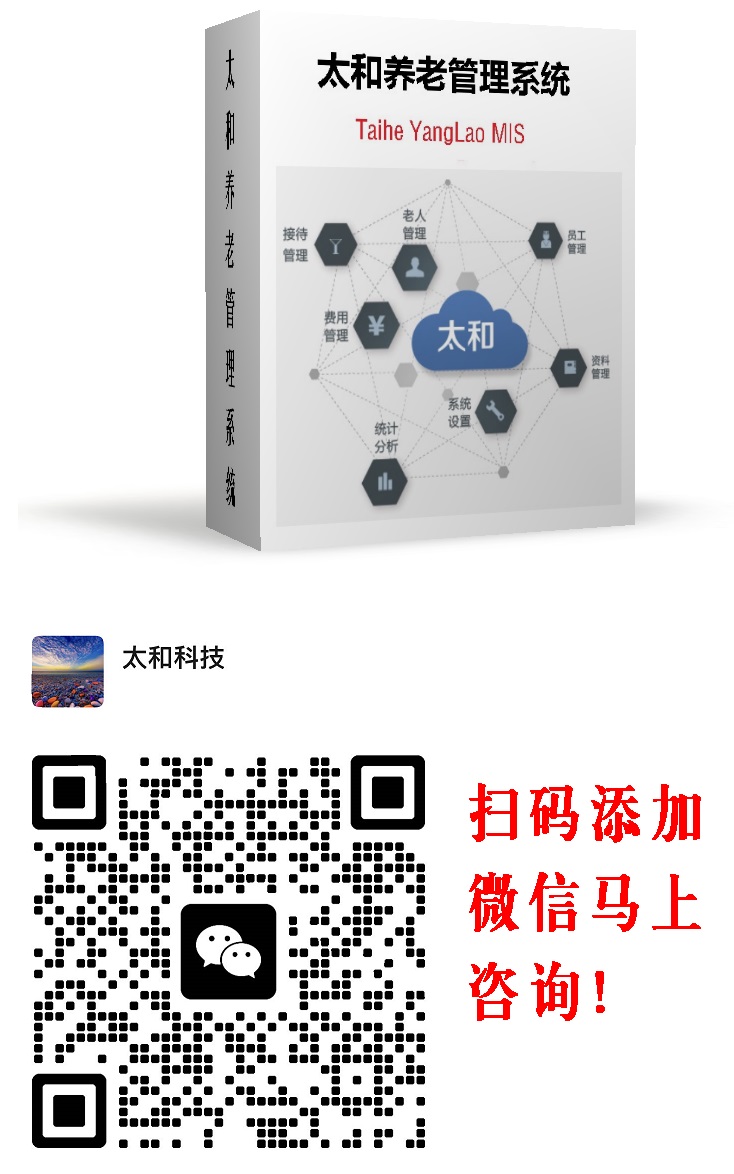

扫码加微信详细咨询太和智慧养老产品和平台服务!

版权声明: ---------------------------------------------------------------

所有信息来源于互联网,本文的版权归原作者所有,不代表本网观点和立场。

本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至 81480447@qq.com 举报,一经查实,本站将立刻删除。

扫码加微信详细咨询太和智慧养老产品和平台服务!

- 骁骑校尉是何职相当于现在

- 关于红楼梦中贾母?《红楼

- 明朝朱棣的皇后 叫什么

- 包青天是哪个朝代的人?黄

- 关于小说《大唐双龙传》中

- 非洲原始部落女人?非洲原

- 消逝的光芒有那些武器?蛊

- 魏襄王为什么又叫叫梁襄王

- 世界上最瘦的人叫什么?世

- 我需要所有的天体海滩的名

- 唐朝徐敬业为什么那么快兵

- 我想知道~程咬金有什么封

- 恐龙的历史资料?关于恐龙

- 天龙八部 阿朱和阿紫名字

- 求纳兰容若的爱情词?纳兰

- 霍去病怎么死的?崇信县嘉

- 蒙古人 歌词?蒙古人为什

- 《武林外史》中沈浪到底喜

- 世界上肌肉最强壮的人,身

- 楚国太子横是谁的儿子?楚

- 一阳指,六脉神剑和弹指神

- 关云长刮骨疗毒吕子明白衣

- 碧血书香梦 电视剧哪集吴

- 列宁的生平简介?秃发树机

- 汤显祖为何创作《牡丹亭》

- 巴黎 埃菲尔铁塔(简介)

- 琅琊榜里面的聂铎怎么变怪

- 刘备陵的刘备墓地之争?刘

- 为何在广西发现的建文帝墓

- 《鬼吹灯之黄皮子坟》结局

- 成也萧河败也萧何说的是谁

- 乌孜别克族饮食习俗及禁忌

- 琅琊榜中当年长公主是怎么

- 历史上明智光秀为什么背叛

- 魏襄王魏嗣是明君吗?魏国

- 历史上真实的“反清复明”

- 《西游记前传》牛魔王的来

- 大禹治水是民间传说,还是

- 刘邦手下大将谁最厉害 刘

- 米隆老爹的简介?法那斯米

评论

已有 0 条评论

推荐养老院

- 不限

- 东城

- 西城

- 崇文

- 宣武

- 朝阳

- 丰台

- 石景山

- 海淀

- 门头沟

- 房山

- 通州

- 顺义

- 昌平

- 大兴

- 怀柔

- 平谷

- 延庆

- 密云

- 不限

- 500以下

- 500-1000

- 1000-2000

- 2000-3000

- 3000-5000

- 5000以上

- 不限

- 自理

- 半自理

- 全护理

- 特护

姓名:

年龄:

电话:

全国城市养老院

- 黑河老年公寓养老院汇总表

- 惠州老年公寓养老院汇总表

- 泰州老年公寓养老院汇总表

- 晋城老年公寓养老院汇总表

- 杭州老年公寓养老院汇总表

- 牡丹江老年公寓养老院汇总表

- 贺州老年公寓养老院汇总表

- 高雄老年公寓养老院汇总表

- 九江老年公寓养老院汇总表

- 芜湖老年公寓养老院汇总表

- 漯河老年公寓养老院汇总表

- 漳州老年公寓养老院汇总表

- 金门老年公寓养老院汇总表

- 玉溪老年公寓养老院汇总表

- 宜兰老年公寓养老院汇总表

- 直辖行政单位老年公寓养老院汇总表

- 唐山老年公寓养老院汇总表

- 周口老年公寓养老院汇总表

- 晋中老年公寓养老院汇总表

- 南通老年公寓养老院汇总表

- 汕头老年公寓养老院汇总表

- 廊坊老年公寓养老院汇总表

- 昭通老年公寓养老院汇总表

- 昆明老年公寓养老院汇总表

- 临夏老年公寓养老院汇总表

- 衢州老年公寓养老院汇总表

- 赤峰老年公寓养老院汇总表

- 白银老年公寓养老院汇总表

- 喀什老年公寓养老院汇总表

- 昌吉老年公寓养老院汇总表

- 博尔塔拉老年公寓养老院汇总表

- 防城港老年公寓养老院汇总表

- 宜昌老年公寓养老院汇总表

- 贵港老年公寓养老院汇总表

- 邯郸老年公寓养老院汇总表

- 西宁老年公寓养老院汇总表

- 揭阳老年公寓养老院汇总表

- 桃园老年公寓养老院汇总表

- 北海老年公寓养老院汇总表

- 泸州老年公寓养老院汇总表

- 遵义老年公寓养老院汇总表

- 林芝老年公寓养老院汇总表

- 鄂州老年公寓养老院汇总表

- 渭南老年公寓养老院汇总表

- 亳州老年公寓养老院汇总表

- 安顺老年公寓养老院汇总表

- 台南老年公寓养老院汇总表

- 迪庆老年公寓养老院汇总表

- 咸阳老年公寓养老院汇总表

- 龙岩老年公寓养老院汇总表